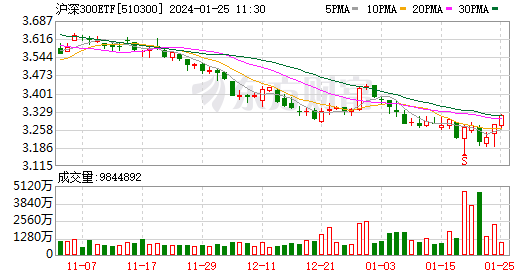

近日,成交额连续破百亿的沪深300ETF,成为抄底资金的首选标的,连续几日放量成交最大的是华泰柏瑞沪深300ETF,而年初至今新增份额最多的则是易方达沪深300ETF。

2024年以来(截至1月24日),沪深300指数跌了4个多点,成份股平均市盈率甚至不到10倍,但资金抄底意愿却越来越强烈,4只沪深300ETF净申购份额累计达到了365亿,有3只新增份额超过50%。同时份额大增的指数基金还有上证50ETF、科创50ETF、纳指科技ETF、创业板ETF、红利低波ETF、恒生科技ETF等。

2023年,我国境内ETF数量多达897只,总规模首次突破2万亿元,其中非货币ETF就有1.84万亿。面对近千只ETF,宽基ETF、行业主题ETF、策略ETF……投资者该如何做出选择呢?看业绩、看规模、看费率、看持有人结构,还是看管理人?

沪深300ETF份额新增365亿

1月24日,沪深300指数历经多日下跌之后,终于迎来上涨(+1.4%),挂钩沪深300指数的4只ETF基金单日成交额累计超过百亿,达到166亿。

今年以来,沪深300指数ETF基金累计新增份额已经达到365亿,较去年底增长了41%。从份额新增的情况看,不到一个月的时间里4只沪深300ETF都出现不同程度的份额暴增,资金抄底的倾向明显。

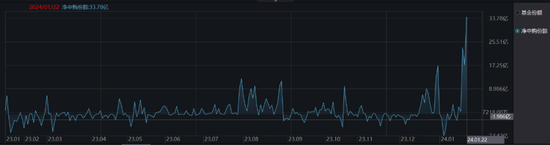

其中,份额增长最多的是易方达沪深300ETF,新增169.93亿份,增幅58.31%;规模最大的华泰柏瑞沪深300ETF,虽然规模早已超过1000亿,今年新增份额也达到62.78亿,占比16.77%;华夏基金沪深300ETF和嘉实基金沪深300ETF新增份额也都超过60亿,变动幅度分别为60.59%、57.67%。

从资金净流入的规模看,这4只沪深300ETF基金的累计规模达到3640.16亿。而去年末累计规模为2576.13亿,今年以来沪深300指数下跌了4.49%,倘若份额不变的情况下,规模应为2460.62亿。如此看来,今年以来资金净流入至少就有1179.54亿元。

抄底资金如何选择ETF?

近期,份额新增明显的ETF基金除了沪深300ETF之外,还有上证50ETF、纳指科技ETF、创业板ETF、恒生科技ETF、红利低波ETF、科创50ETF等,这些ETF基金的新增份额都超过了10亿份。

再追溯到去年最受追捧的ETF基金,我们可以发现,被动投资的趋势下指数型基金的规模扩展非常迅速,但最集中的仍然是股票型指数基金中的宽基指数,再是行业指数,如沪深300ETF和半导体ETF。

据深交所发布的ETF市场发展白皮书,2023年境内ETF规模增长前十位,沪深300ETF就占了4只,全市场单只规模破千亿的ETF基金也只有华泰柏瑞沪深300ETF,不过按目前资金流入的情况下,华夏基金科创50ETF和华夏基金沪深300ETF都有可能突破千亿规模。

抄底资金如何选择ETF基金?显然,摆在第一位考虑的是挂钩的指数类型,选择宽基指数、行业指数,还是策略……大部分情况下,优先选择的是宽基指数,那么同样是宽基指数,需要考虑选择沪深300,还是上证50,或是科创50等,目前这三只指数对应的PE估值分别约为10倍、9倍、38倍。

第二是,选定了指数类型,选择增强型ETF还是联接ETF?比如沪深300指数,挂钩该指数的ETF基金除了上述4只之外,还有富国基金的沪深300增强A,这属于增强指数型基金,管理费1%、托管费0.18%等费率都高于被动指数型基金,但可以达到放大收益的效果。Wind数据显示,该基金近三年亏损的幅度小于沪深300,近五年收益率高于沪深300。

第三是,同样指数联接基金,选择哪个基金管理人?这就涉及基金的规模、费率和持有人结构等。以沪深300ETF为例,规模最大的是华泰柏瑞沪深300ETF,已经超过千亿规模;而费率最低的是易方达沪深300ETF,管理费只有0.15%;机构投资者持有比例最高的是华夏沪深300ETF ,机构投资者占比93%。

值得一提的是,易方达沪深300ETF是低费率ETF的典型代表,该基金在2015年将管理费从0.5%降至0.2%,2019年又再次将管理费从0.2%下调到0.15%,托管费也从0.1%降到0.05%,是费率最低的沪深300ETF。

低费率ETF是否业绩表现更好,从而带来规模增量?华宝证券研究创新部曾做过研究,认为低费率优势可以有微薄的超额收益,但并不显著影响业绩水平,也没有带来明显的规模增量。不过从今年4只沪深300ETF新增份额来看,易方达沪深300ETF存量规模的确不占优势,但新增基金份额是最多的,增加了169.93亿份。

总体上,以沪深300目前的估值水平,对抄底资金仍然具有吸引力,并且随着投资者对ETF的认识和接受度提升,不管是国家队、机构投资者,还是个人投资者,未来通过投资指数基金来参与A股市场都会成为一种常态。